一、 宏观经济

国际方面:欧元区3月消费者物价指数年率终值1.5%,前值1.5%,预估值1.5%;欧元区3月核心消费者物价指数年率终值0.7%,前值0.7%,预估值0.7%;美国3月营建许可月率3.6%,前值-6.2%,预估值2.8%;美国3月新屋开工月率-6.8%,前值3.0%,预估值-3.0%;创四个月以来新低;美国3月工业生产月率0.5%,前值0.0%,预估值0.5%;美国3月制造业生产月率-0.4%,前值0.5%,预估值0.1%;美国2月制造业生产月率由0.5%修正至0.3%;美国4月纽约联储制造业指数5.2,前值16.4,预估值15,创2016年11月以来最低水平。美国最新经济表现不如预期,几乎抹平大选后的全部涨幅,投资者开始对特朗普竞选时承诺的税改及基建政策产生怀疑。

国内方面:中国1-3月规模以上工业增加值年率6.8%,前值6.3%,预估值6.3%;中国1-3月城镇固定资产投资年率9.2%,前值8.9%,预估值8.8%;中国第一季度gdp季率1.3%,前值1.7%,预估值1.5%;中国第一季度gdp年率6.9%,前值6.8%,预估值6.8%;中国1-3月零售销售年率10.0%,前值9.5%,预估值9.6%;中国3月零售销售年率10.9%,前值10.9%,预估值9.7%;中国第一季度全国居民人均消费支出同比增长7.7%,人均可支配收入同比增长8.5%。中国一季度成绩单表现靓丽支撑市场投资信心。

二、 本周市场走势分析

(一) 市场分析

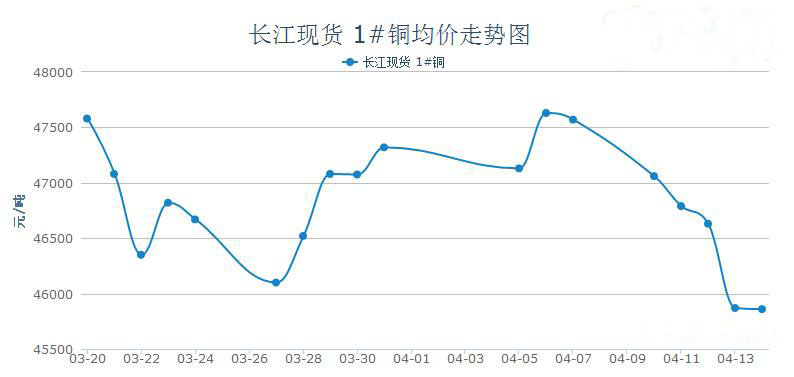

电缆原材料(铜材)之重点产品解析:本周(4月17日-4月21日)国内铜价呈现深V走势,周初价格上涨后立即下跌,至周五才回升,整体表现偏弱。以长江现货市场为例,本周现铜价格持续弱势震荡,据电缆网监测数据显示,周初平均铜价为46360元/吨,周五平均铜价为45880元/吨,下跌480元/吨,跌幅为1.04%左右。

宏观方面:本周金融市场哀声一片,股债双杀,商品价格遭遇连续的打压下跌。随着消费旺季逐渐进入尾声,原本对于二季度消费旺季的预期并未完全实现,导致空头抛压铜价。此外,本周地缘政治风险加剧,主要是在朝鲜方面,另外法国的提前大选也为政治环境增加了动荡情绪。虽然3月中国的宏观经济数据超预期向好,但仍然不敌国内货币流动性收紧的压力,市场对于金融市场的紧缩较为担忧。此外随着萝卜章事件的爆出,中金融业的混乱及高杠杆问题浮出水面,加大了央行收紧货币、去金融杠杆的决心,因此近期国内金融环境处于一个偏紧的状态。本周的价格下跌,黑色系表得更为强烈,铜价被波及下跌,但相对抗跌。

市场方面:本周周一为沪铜04合约最后交易日,市场商家多对05合约报价,现货铜重新转入贴水,好铜贴水幅度在30元左右。换月后铜价跌跌不休,持货商方面挺升水意愿极强,现货铜升水迅速拉高,周四好铜升水更是一度达到200元左右,之后受铜价反弹影响,周五又有所回落。受前期冶炼厂检修影响,本周现货铜市场货源供应不多,湿法铜货源较少,平水铜与好铜相对较多。进口铜货源表现一般,不过考虑到国内现货铜升水迅速拉升,进口盈利窗口实际依旧有所打开,或将使得下周本分进口铜货源流入国内市场,增加供应端压力。需求面上看,本周下游逢低备货的意愿表现尚可,特别是周三、周四两日,下游逢低备货意愿强烈,贸易商亦积极入市交投,成交罕见火爆。不过周五铜价返升后,市场需求再度恶化,成交受抑。

(二) 后市预测

目前,全球铜矿罢工停产带来的利好影响正在消退,而美国自由港麦克默伦铜金公司已获得初步许可,重新恢复在印尼的精铜矿出口,市场供应忧虑缓解。此外,国内虽正逢需求旺季,但铜市下游迟迟未现大量采购,而中国铜库存充裕,1-3月的进口铜库存多堆积在保税库,今年1月中国保税仓库中的铜库存过剩7.6万吨,国内供应过剩的现状持续,铜价承压明显,预计月底之前难以出现大幅上涨行情。消息方面,铜价短期内关注焦点为资金收紧以及地缘政治格局,交易上暂时仍以震荡思路对待。

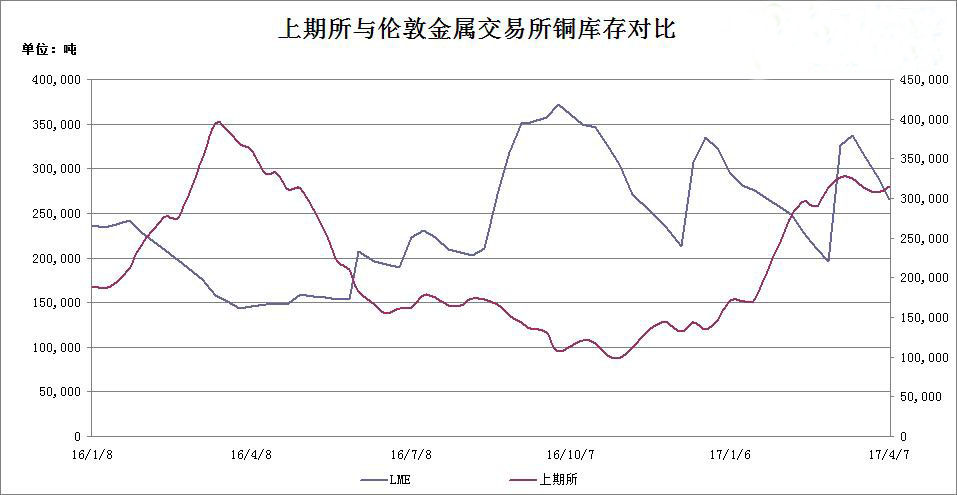

三、铜库存

库存方面:本周伦铜库存增加,周累计增加库存量11200公吨至268400公吨,累计增幅为4.35%,LME现货市场本周贴水均值有所扩大,LME现货贴水周均值为贴30.75美元,较上周的贴29.69美元贴水扩大。本周沪铜库存减少31076吨至240191吨,跌幅约11.46%,报于近11周低位。国内现货市场本周自贴水转为升水状态,供应压力初现,下游周末按需为主,成交活跃度不及周初。整体来看,近期LME铜库存回升幅度较大,预示着下游需求不足,铜货源充足或将继续施压现货市场。

四、 市场行情动态

(一)铜精矿价格行情动态

|

品名 |

规格 |

产地 |

价格(元/吨) |

涨跌 |

|

铜精矿 |

20% |

江西 |

38460 |

330 |

|

铜精矿 |

20% |

湖北 |

38260 |

330 |

|

铜精矿 |

20% |

内蒙古 |

38360 |

330 |

|

铜精矿 |

20% |

云南 |

38560 |

330 |

|

铜精矿 |

35% |

陕西 |

38060 |

330 |

|

铜精矿 |

18-25% |

昆明 |

38160 |

330 |

(二)废铜价格行情动态

1. 浙江废铜价格及市场动态(4月21日)

|

城市 |

含量 |

品名 |

不含税价(元/吨) |

涨跌 |

|

浙江 |

92-95% |

马达铜 |

36600-36900 |

200 |

|

浙江 |

95-97% |

火烧线 |

39300-39600 |

200 |

|

浙江 |

1# |

1#光亮铜线 |

40800-41000 |

200 |

2. 天津废铜价格及市场动态(4月21日)

|

城市 |

含量 |

品名 |

不含税价(元/吨) |

涨跌 |

|

天津 |

94-95% |

二号铜 |

38000-38300 |

200 |

|

天津 |

92-94% |

马达铜 |

37200-37400 |

200 |

|

天津 |

1# |

1#光亮铜线 |

40800-41000 |

200 |

|

天津 |

95-97% |

火烧线 |

38100-38400 |

200 |

3. 上海废铜价格及市场动态(4月21日)

|

省份 |

含量 |

品名 |

不含税价(元/吨) |

涨跌 |

|

上海 |

92-94% |

马达铜 |

36800-37200 |

200 |

|

上海 |

H59 |

黄杂铜 |

29700-29900 |

200 |

|

上海 |

1# |

1#光亮铜线 |

41000-41200 |

200 |

4. 河北废铜价格及市场动态(4月21日)

|

城市 |

含量 |

品名 |

不含税价(元/吨) |

涨跌 |

|

河北 |

- |

火烧线 |

35500-35700 |

200 |

|

河北 |

1# |

1#光亮铜线 |

40800-41100 |

200 |

|

河北 |

- |

黄铜水箱 |

25100-25300 |

100 |

5. 江苏废铜价格及市场动态(4月21日)

|

城市 |

含量 |

品名 |

不含税价(元/吨) |

涨跌 |

|

江苏 |

92-93% |

马达铜 |

36300-36600 |

0 |

|

江苏 |

进口 |

黄杂铜 |

25100-25300 |

100 |

|

江苏 |

1# |

1#光亮铜线 |

40600-40800 |

0 |

五、 行业热点关注

1、印尼政府于1月份根据新规则中止了自由港的铜精矿出口,不过,3月末以来,该国矿业部称开始陆续发放临时许可证,其中自由港旗下Grasberg矿日前已经获得铜精矿出口临时许可证。直到4月18日,外媒称自由港印尼分支最终获得恢复出口铜精矿的初步许可。最新达成的协议令自由港得以在六个月内出口铜精矿,同时继续与政府就其他争议问题进行协商。

2、为了获得更大的利润分成以及更多医疗福利,南方铜业秘鲁公司大约3,000名工人于上周一开始罢工。不过据可靠消息称,此次罢工已于本周三正式结束,尽管此次罢工持续十天,但公司方面表示,产量未受到显著影响,仍以平均92%的产能运转,同时精炼厂的产能运转率在100%,

3、力拓第一季度矿山铜产量同比下滑37%至84200吨,由于智利Escondida铜矿的罢工以及印尼Grasberg矿场产量减少影响,公司下调全年产量目标至500000-550000吨,此前的预估为525000-665000吨,但仍预计精炼铜产量在185000-225000吨。

4、国际铜研究小组(ICSG)周四发布月报显示,2017年1月全球精炼铜供应过剩5.1万吨,去年同期为供应过剩4.4万吨。ICSG数据显示,1月全球精炼铜产量为198万吨,而消费量为193万吨。中国保税仓库中的铜库存1月过剩7.6万吨,去年12月为过剩1.3万吨。

5、自由港麦克默伦铜金公司(Freeport McMoran Inc)印尼分支的工人将自5月1日起针对裁员开展一个月之久的示威活动,因公司在与印尼政府的合同纠纷期间削减产出。

6、据国家统计局公布的数据显示,中国3月精炼铜产量为76.4万吨,较去年同期增加8.5%,单月产量创2015年12月以来最高。因在中国国内库存已然充裕的情况下,3月精炼铜产量大增,令现货铜上行压力加大。